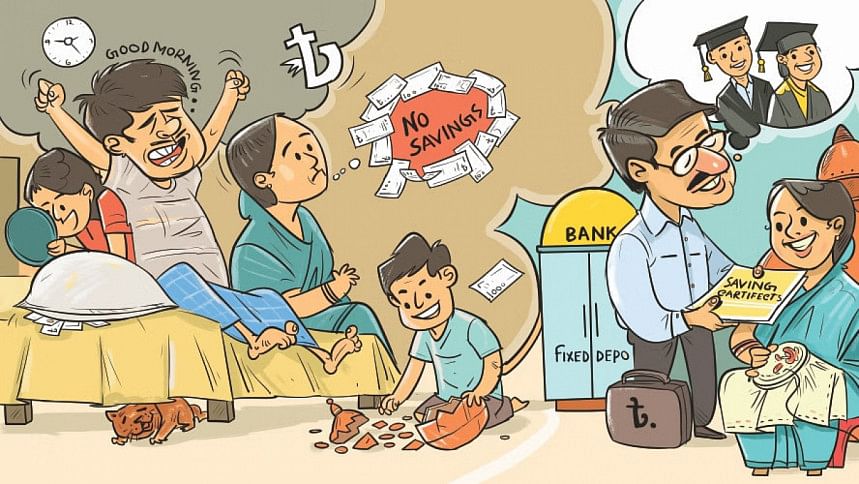

মাসে কত টাকা সঞ্চয় করবেন

কমবেশি সবাই সঞ্চয়ের গুরুত্ব জানেন। কিন্তু প্রতি মাসে কতটা সঞ্চয় করবেন, তা নিয়ে সুনির্দিষ্ট সিদ্ধান্ত নিতে পারেন না। এই বিষয়টি মূলত একজন ব্যক্তির ব্যক্তিগত পরিস্থিতি ও আয়ের ওপর নির্ভর করে। কিছু নির্দেশনা বা পরামর্শ হয়তো কতটা সঞ্চয় করা উচিত তা নিয়ে ধারণা দিতে পারে। কিন্তু, পুরো বিষয়টি নির্ভর করে মনোভাবের ওপর।

প্রতি মাসে কত সঞ্চয় করা উচিত?

একজন ব্যক্তির প্রতি মাসে কত সঞ্চয় করা উচিত তার কোনো সুনির্দিষ্ট উত্তর নেই। এটি বয়স, আয় ও লক্ষ্যের ওপর নির্ভর করে। যাইহোক, বহুল প্রচলিত একটি পদ্ধতি আছে ৫০-৩০-২০, এই পদ্ধতিটি কত টাকা সঞ্চয় করতে হবে সে বিষয়ে সাধারণ ধারণা দিতে পারে। ফোর্বসের তথ্য অনুযায়ী, এলিজাবেথ ওয়ারেন এবং তার কন্যা অ্যামেলিয়া ওয়ারেন তিয়াগি 'অল ইওর ওর্থ: দ্য আল্টিমেট লাইফটাইম মানি প্ল্যান' বইয়ে এই পদ্ধতি নিয়ে আলোচনা করেছিলেন।

জনপ্রিয় এই পদ্ধতিটি পরামর্শ দেয়, কর-পরবর্তী আয়ের ৫০ শতাংশ অত্যাবশ্যকীয় প্রয়োজন (যেমন আবাসন এবং ইউটিলিটিস), ৩০ শতাংশ নিজেদের প্রয়োজন ও ২০ শতাংশ সঞ্চয় ও ঋণ পরিশোধে ব্যয় করার।

যেমন- কারো মাসিক আয় যদি ৪০ হাজার টাকা হয়, তাহলে তিনি এই পদ্ধতি কীভাবে মেনে চলবেন।

অত্যাবশ্যকীয় প্রয়োজন: ২০ হাজার টাকা (আয়ের ৫০ শতাংশ)

নিজেদের প্রয়োজন: ১২ হাজার টাকা (আয়ের ৩০ শতাংশ)

সঞ্চয় এবং ঋণ পরিশোধ: ৮ হাজার টাকা (আয়ের ২০ শতাংশ)

অবশ্য অনেক বিশেষজ্ঞ মনে করেন, ৫০-৩০-২০ পদ্ধতি সবার জন্য কাজ করবে না। বেতনের ২০ শতাংশ সঞ্চয় করা অনেকের জন্য সম্ভব নাও হতে পারে। আবার অনেকের জন্য এটা কম হয়ে যেতে পারে। যেমন- কেউ যদি নতুন ক্যারিয়ার শুরু করে ও ব্যয়বহুল অঞ্চলে বাস করেন, তাহলে বেতন বৃদ্ধি না পাওয়া পর্যন্ত তিনি ২০ শতাংশ সঞ্চয়ে সক্ষম নাও হতে পারেন। আবার কারো চাকরির বয়স যদি ৫ বছর বা তারও বেশি হয়ে থাকে তাহলে তিনি স্বাভাবিকভাবেই ২০ শতাংশের বেশি সঞ্চয় করতে চাইবেন। তাই আপনি যদি সঞ্চয় করেত চান তাহলে ক্যালকুলেটর নিয়ে বসে যান, তারপর নিজের আয়-ব্যয়ের হিসাব কষে সঞ্চয়ের জন্য একটি নির্দিষ্ট লক্ষ্য ঠিক করুন।

যেভাবে প্রতি মাসে সঞ্চয় বৃদ্ধি করবেন

সঞ্চয়ের হার বাড়ানোর জন্য অবশ্যই আয় বাড়াতে হবে বা ব্যয় কমাতে হবে। আর কেউ যদি দুটোই করতে পারেন, তাহলে আরও ভালো। এজন্য কয়েকটি উপায় মেনে চলতে পারেন। প্রথমেই ব্যয়ের খাত নির্দিষ্ট করতে হবে। কেউ যদি ব্যয়ের খাতগুলো সুনির্দিষ্ট করতে পারে, তাহলে তার জন্য অর্থের ওপর নিয়ন্ত্রণ নেওয়া সহজ হয়।

ব্যাংক স্টেটমেন্টগুলো ঘেঁটে খরচের খাতগুলো খুঁজে বের করতে হবে। তাহলে, অপ্রয়োজনীয় ব্যয় চিহ্নিত করা সম্ভব হবে। তারপর ব্যয়ের তালিকা থেকে অপ্রয়োজনীয় খাতগুলো ছাটাই করতে হবে। তারপর আছে ঋণ পরিশোধ করা। ঋণের পরিমাণ বেশি হলে আয়ে প্রভাব ফেলতে পারে এবং সঞ্চয়ের সক্ষমতা কমাতে পারে। তাই উচ্চ সুদের ঋণগুলো আগে পরিশোধের চেষ্টা করতে হবে। ঋণ পরিশোধ হয়ে গেলে সেই টাকা সঞ্চয়ে স্থানান্তর করতে পারেন। তাহলে সঞ্চয়ের পরিমাণ বাড়বে। আরেকটি উপায় হলো- আয়ের দ্বিতীয় খাত তৈরি করা। নিয়মিত চাকরির পাশাপাশি ছোট কোনো আয়ের উৎস তৈরি করতে পারেন। তাহলে সঞ্চয় বৃদ্ধিতে সহায়ক হবে।

কীভাবে ব্যয় করতে হবে

৫০-৩০-২০ গাইডলাইন মেনে চললে আয়ের প্রায় অর্ধেক প্রয়োজন বা নির্দিষ্ট খরচে ব্যয় করতে হবে। এর মধ্যে আছে বাসা ভাড়া, ইউটিলিটি, গাড়ি পেমেন্ট, বিমা প্রিমিয়াম ও চাইল্ডকেয়ার। এরপর আয়ের আরও ৩০ শতাংশ নিজেদের 'চাহিদা' বা পরিবর্তনশীল ব্যয়ের জন্য খরচ হবে। যেমন- মুদি, ডাইনিং, বিনোদন, পোশাক, শখ, বাড়ির রক্ষণাবেক্ষণ, গাড়ি মেরামত ইত্যাদি। আয়ের অবশিষ্ট ২০ শতাংশ সঞ্চয় করা উচিত বা যদি ঋণ থাকে তাহলে তা পরিশোধ করতে হবে।

কেন সঞ্চয় করা উচিত

প্রত্যেকের লক্ষ্য আলাদা থাকে। তবুও কয়েকটি কারণে প্রত্যেককে সঞ্চয় করা উচিত। যেমন- প্রত্যেকের একটি জরুরি তহবিল থাকা উচিত। যেন অপ্রত্যাশিত কোনো ঘটনার কারণে বিপজ্জনক পরিস্থিতিতে পড়তে না হয়। বেশিরভাগ বিশেষজ্ঞরা জরুরি তহবিলে কমপক্ষে ৩ থেকে ৬ মাসের জীবনযাত্রার ব্যয় সঞ্চয় করার পরামর্শ দেন। তাহলে হঠাৎ চাকরি চলে গেলে বিপদে পড়তে হবে না। জরুরি তহবিল থেকে অন্তত ৩ মাস চলতে পারবেন। আবার পরিবারের কেউ হঠাৎ অসুস্থ হয়ে পড়লে বা কোনো দুর্ঘটনা ঘটলে জরুরি তহবিলই সবচেয়ে কাজে লাগবে। তাই জরুরি তহবিলের জন্য হলেও সঞ্চয় করা উচিত।

Comments