সঞ্চয়ের টাকা খেয়ে ফেলছে মূল্যস্ফীতি

ক্রমবর্ধমান মূল্যস্ফীতির কারণে ব্যাংক থেকে সঞ্চয় তুলে নিতে বাধ্য হচ্ছেন মানুষ। তবে, যারা কেবল সুদের আয়ের ওপর নির্ভরশীল, তারা সঞ্চয় ধরে রেখেছেন।

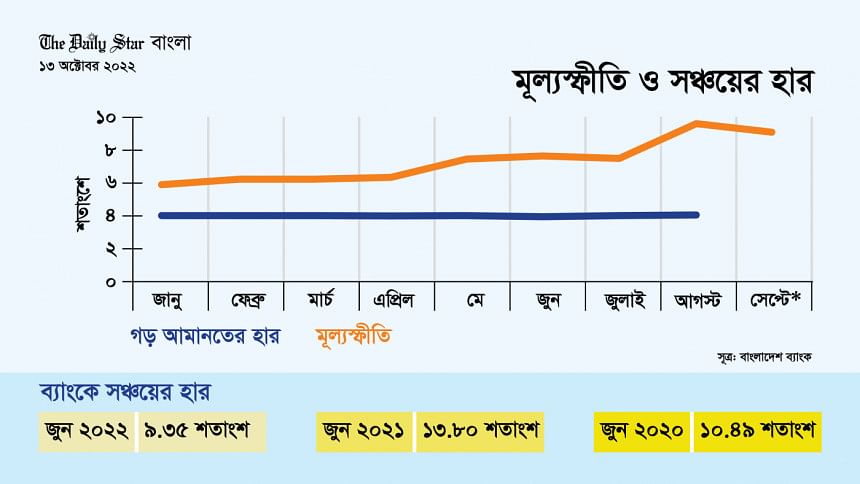

গত আগস্টে বাংলাদেশে মূল্যস্ফীতি ১০ বছরের সর্বোচ্চ ৯ দশমিক ৫২ শতাংশে দাঁড়িয়েছে। তবে সেপ্টেম্বরে তা ৯ দশমিক ১০ শতাংশে নেমে এসেছে বলে জানিয়েছে বাংলাদেশ পরিসংখ্যান ব্যুরো।

কিন্তু ব্যাংকগুলোর সব ধরনের আমানতের সুদের হারের গড় আগস্টে ৪ দশমিক শূন্য ৭ শতাংশে দাঁড়িয়েছে। এর অর্থ, প্রকৃত সুদের হার কমে দাঁড়িয়েছে ৫ দশমিক ৪৫ শতাংশে। এর কারণ, আগস্টের ৯ দশমিক ৫২ শতাংশ মূল্যস্ফীতি।

আমানতকারীদের প্রকৃত সুদের হার নির্ধারণ করা হয় মূল্যস্ফীতির হারকে ব্যাংক থেকে প্রাপ্ত সুদের হার থেকে বাদ দিয়ে।

বাংলাদেশ ব্যাংক প্রতি মাসে আমানতের সুদে গড় হার প্রকাশ করে। সেপ্টেম্বরের তথ্য এখনও প্রকাশ করা হয়নি।

দ্য ডেইলি স্টারের সঙ্গে আলাপকালে বেশ কয়েকজন ব্যাংকার বলেছেন, উচ্চ মূল্যস্ফীতির কারণে আমানতকারীরা ইতোমধ্যে ব্যাংক থেকে তাদের আমানত তুলে নিচ্ছেন এবং জীবনযাত্রার ক্রমবর্ধমান ব্যয় সামলাতে অনেকে নতুন করে সঞ্চয় করতে পারছেন না।

বাংলাদেশ ব্যাংকের তথ্য বলছে, চলতি বছরের জুনে ব্যাংকিং খাতে আমানত প্রবৃদ্ধি কমে ৯ দশমিক ৩৫ শতাংশে নেমে এসেছে, যা গত বছরের জুনে ছিল ১৩ দশমিক ৮০ শতাংশ।

রাজধানীর মোহাম্মদপুর এলাকার স্কুল শিক্ষক শামসুন নাহার রিতা বলেন, 'সব জিনিসের দাম বেড়েছে। কিন্তু ব্যাংকে যে টাকা রেখেছি, সেখান থেকে আমার আয় একই রয়ে গেছে।'

তিনি একটি বেসরকারি ব্যাংকে ৫ লাখ টাকার ফিক্সড ডিপোজিট করেছেন। সেখান থেকে প্রায় ৬ শতাংশ হারে সুদ পান।

তিনি বলেন, 'সম্প্রতি জিনিসপত্রের দাম যে হারে বেড়েছে, সে হিসাবে ব্যাংক থেকে যা পাচ্ছি তা খুবেই কম। কিন্তু আমার আর কোনো উপায়ও নেই।'

সেন্টার ফর পলিসি ডায়ালগের বিশিষ্ট ফেলো দেবপ্রিয় ভট্টাচার্য বলেন, 'কেন্দ্রীয় ব্যাংকের উচিত, ঋণের ওপর থেকে ৯ শতাংশ সুদ হারের ঊর্ধ্বসীমা প্রত্যাহার করা কিংবা শিথিল করা।'

ঋণের হারে ঊর্ধ্বসীমার কারণে ব্যাংকগুলো আমানতকারীদের ৬ শতাংশের বেশি হারে সুদ দিতে পারে না। কেননা, ঋণদাতারা আমানতকারীদের তহবিল থেকেই ঋণগ্রহীতাদের ঋণ দেয়।

বাংলাদেশ ব্যাংক সরকারের সিদ্ধান্ত অনুযায়ী ২০২০ সালের এপ্রিলে এই সীমা নির্দিষ্ট করে দেয়।

যখন ঋণ হারে সীমা দেওয়া হয়, তখন মূল্যস্ফীতি উদ্বেগের বিষয় ছিল না বলে জানান দেবপ্রিয়।

তিনি বলেন, মূল্যস্ফীতি নিয়ন্ত্রণের জন্য কেন্দ্রীয় ব্যাংক সাধারণত বাজার থেকে অর্থ সংগ্রহ করে। তবে বিদ্যমান পরিস্থিতি সম্পূর্ণ ভিন্ন। কেননা, বেশিরভাগ ব্যাংক এখন তারল্য সংকটের মুখোমুখি হচ্ছে।

'সুদের হার বৃদ্ধি করলে ব্যাংকগুলোতে হয়তো আমানত বাড়বে না, তবে সাধারণ মানুষের জন্য নিত্যপণ্য ক্রয় কিছুটা সহজ হবে', যোগ করেন তিনি।

তিনি আরও বলেন, 'বাংলাদেশ ব্যাংক যদি ঋণে সুদের হারে ঊর্ধ্বসীমা প্রত্যাহার করে, তাহলে ব্যাংকগুলো আমানতের ওপর সুদের হার বাড়াতে পারবে।'

স্ট্যান্ডার্ড চার্টার্ড ব্যাংক বাংলাদেশের প্রধান নির্বাহী কর্মকর্তা নাসের এজাজ বিজয় বলেন, 'বাংলাদেশ ব্যাংক যদি ভোক্তা ঋণের সুদের হার শিথিল করে, তাহলে আমানতকারীদের বেশি হারে সুদ দেওয়ার সুযোগ তৈরি হবে।'

ঋণে সুদ হারের ঊর্ধ্বসীমা সম্পর্কে পলিসি রিসার্চ ইন্সটিটিউট অব বাংলাদেশের নির্বাহী পরিচালক আহসান এইচ মনসুর বলেন, 'ক্রমবর্ধমান মূল্যস্ফীতি এই সীমা প্রত্যাহারে বাংলাদেশ ব্যাংকে বাধ্য করতে পারে।'

মূল্যস্ফীতি নিয়ন্ত্রণে কেন্দ্রীয় ব্যাংকের প্রচেষ্টা

মূল্যস্ফীতির চাপ সামলাতে গত ২৯ সেপ্টেম্বর কেন্দ্রীয় ব্যাংক তার বেঞ্চমার্ক সুদের হার (পলিসি রেট) ২৫ বেসিস পয়েন্ট বাড়িয়ে ৫ দশমিক ৭৫ শতাংশে উন্নীত করে।

গত ২৯ মে থেকে এটি ছিল তৃতীয়বারের মতো সুদের হার বৃদ্ধি। এটি ছিল বাংলাদেশ ব্যাংকের একটি নজিরবিহীন উদ্যোগ। কারণ এত অল্প সময়ের মধ্যে একাধিক বার এই হার বাড়ানো হয়নি।

রিপারচেজ এগ্রিমেন্ট (রেপো) নামে পরিচিত এই পলিসি রেট একটি গুরুত্বপূর্ণ বেঞ্চমার্ক সুদের হার। বাণিজ্যিক ব্যাংকগুলো ঋণ ও আমানতে সুদের হার নির্ধারণে এই হার মেনে চলে।

এই হারে ব্যাংকগুলো বাংলাদেশ ব্যাংক থেকে স্বল্পমেয়াদী ঋণ নেয় এবং ঋণগ্রহীতাদের দেয়।

তবে অর্থনীতিবিদরা বলেছেন, ঋণের সুদ হারের সীমা প্রত্যাহার করা না হলে, বাংলাদেশ ব্যাংকের এই প্রচেষ্টা মূল্যস্ফীতি নিয়ন্ত্রণে কোনো ইতিবাচক ফলাফল আনবে না।

রেপো রেট বৃদ্ধির ফলে ব্যাংকগুলোর জন্য ঋণ নেওয়ার খরচ বেড়ে গেলেও, ঋণের ঊর্ধ্বসীমার কারণে ব্যাংক থেকে ঋণগ্রহীতাদের ওপর এর কোনো প্রভাব পড়বে না।

Comments